剛剛,深交所創業板上市委公告顯示,北交所企業翰博高新(833994)的轉板上市申請順利過會。

值得一提的是,今年1月,觀典防務轉科創板上市的申請獲審核通過,成為新三板及北交所首家成功轉板的企業。

北交所首單創業板轉板上市過了!

公開資料顯示,翰博高新是液晶顯示面板重要零部件背光顯示模組一站式綜合方案提供商, 集光學設計、導光板設計、精密模具設計、整體結構設計和產品智能制造于一體,目前產品主要應用于筆記本電腦、桌面顯示器、平板電腦、車載屏幕、手機等消費電子領域。

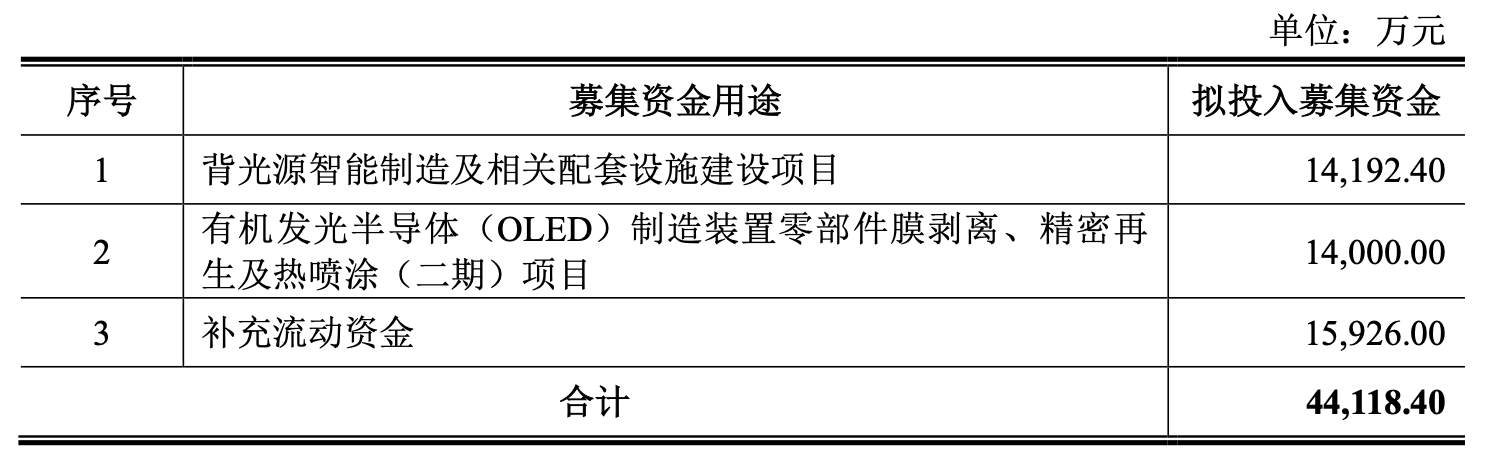

2020年7月,翰博高新以48.47元/股的發行價向不特定合格投資者公開發行1000萬股,募資4.85億元,用于背光源智能制造及相關配套設施建設項目等3個項目。

該公司也是首批精選層企業,于2020年7月27日正式掛牌精選層,并于2021年11月15日平移至北交所,成為首批北交所公司之一。截至去年11月3日,翰博高新的市值為40.89億元。

2021年11月9日,翰博高新遞交了轉板至創業板的申請并獲深交所受理。

翰博高新本次申請向創業板轉板上市所采用的上市標準為“最近兩年凈利潤均為正,且累計凈利潤不低于5000萬元”。

上會稿顯示,該公司2019年、2020年經審計的扣非后凈利潤分別為1.04億元、1.36億元,符合最近兩年凈利潤為正,且累計凈利潤已經遠遠超過“不低于5000萬元”的上市標準。

經過兩輪問詢后,歷時約4個月,翰博高新于3月10日正式迎來轉板上會審核。深交所官網顯示,翰博高新材料(合肥)股份有限公司(轉板):符合轉板條件和信息披露要求。

第一大客戶京東方貢獻營收比例超80%

業績方面,2018年至2020年,翰博高新的營收分別為27.60億元、23.80億元、24.66億元;同期歸母凈利潤分別為0.76億元、1.22億元、1.53億元。該公司預計2021年實現營收29.11億元,歸母凈利潤為1.47億元。

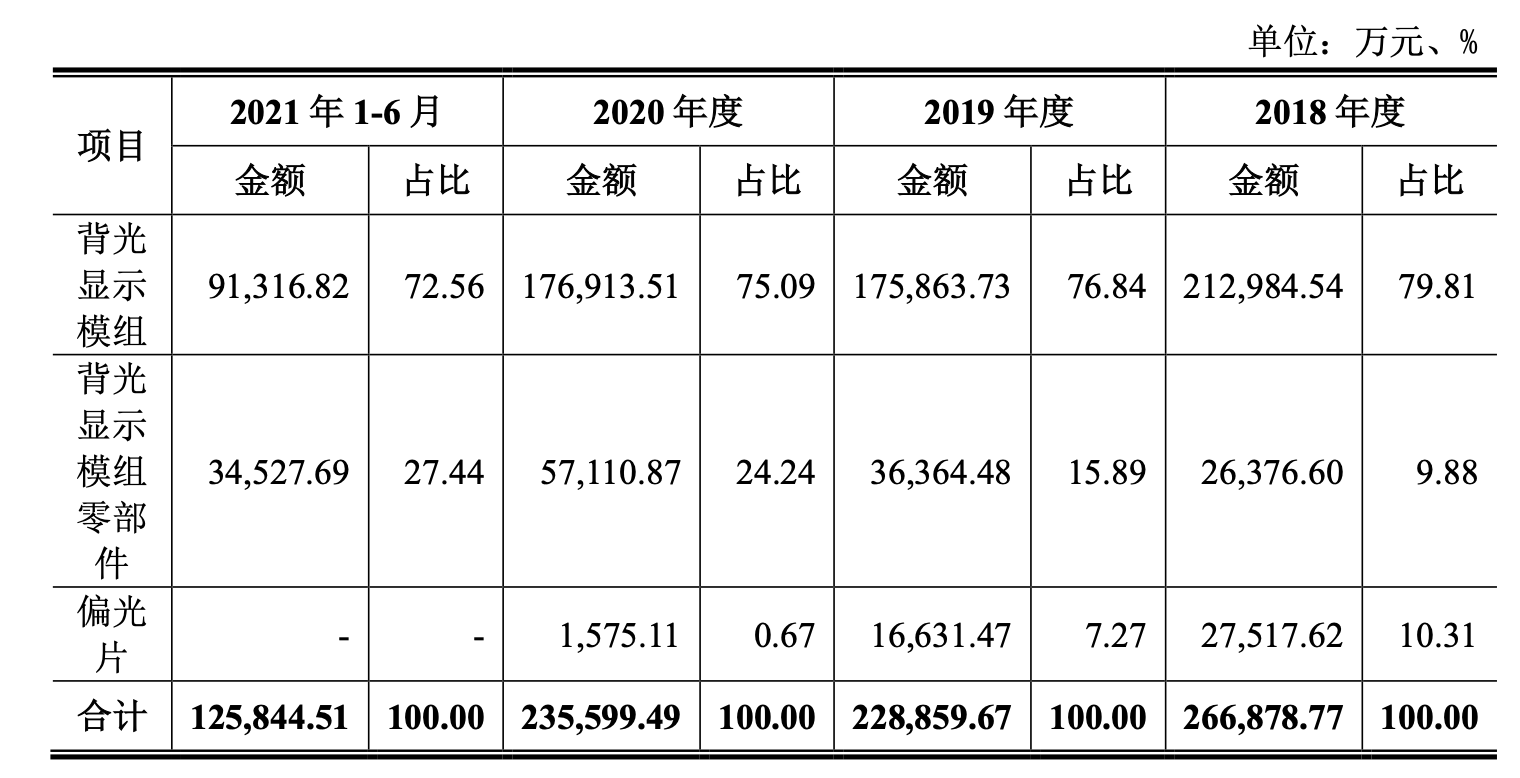

從營收構成來看,背光顯示模組及背光顯示模組零部件為其主要的營收來源,其中背光顯示模組有關產品在近幾年的占比均超過70%。而背光顯示模組零部件則呈現明顯上升趨勢

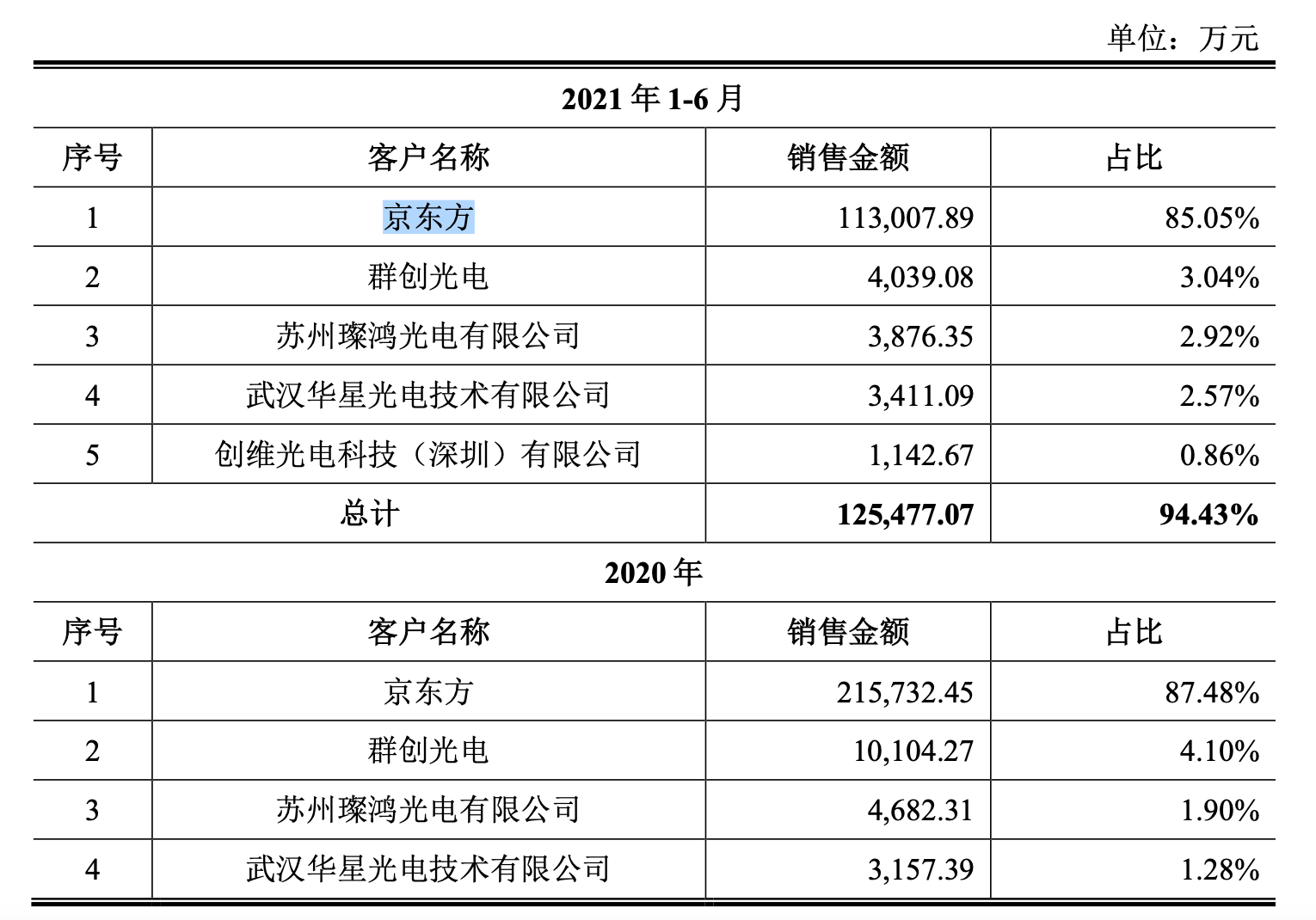

據翰博高新披露,其已與京東方、群創光電、璨鴻光電、華星光電、創維光電等國內知名的液晶顯示面板廠商建立了密切的合作關系。

不過,翰博高新表示其前五大客戶較為集中。2018年-2020年及2021年1-6月,公司前五大客戶銷售收入的比例均在95%左右,占比比較集中。

其中,報告期內,公司來自第一大客戶京東方的銷售收入分別為21.90億元、20.70億元、21.57億元和11.30億元,占各期營收比例分別為79.34%、86.97%、87.48%、85.05%,公司來自京東方的收入金額較大且占比較高。

同時,受京東方筆記本電腦顯示屏、桌面顯示器等主流顯示器件需求量增長等因素影響,預計2021年、2022年一季度公司來自京東方的營收同比將有所增長。

不過,翰博高新也坦言,今年來與京東方合作緊密,京東方筆記本電腦顯示屏、桌面顯示器等主流顯示器件市場占有率持續穩居全球第一,未來,若京東方因自身經營狀況改變、戰略調整等因素導致其降低對轉板公司的采購,并影響公司與京東方的合作穩定性,則公司對京東方的銷售收入將存在下滑的風險,并對公司的經營業績產生較大不利影響。

這一點也受到了監管層的關注。在上會審核中,深交所創業板上市委就對這一點提出疑問,要求其說明是否對京東方存在重大依賴,是否在客戶穩定性及業務持續性方面存在重大風險。

帶“三類股東”一同轉赴創業板

值得注意的是,此次轉赴創業板的翰博高新股東名單中有多只“三類股東”在列。

據翰博高新披露,持有其股份前十名的股東中財富成長7號及長江紫陽的一致行動人鼎鋒成長一期C號、鼎鋒海川5期、鼎鋒卓越、海川新域1期、鼎鋒成長一期B號、鼎鋒春華1號、鼎鋒中道、鼎鋒諾亞為“三類股東”。

截至2021年11月3日,除前述“三類股東”外,于精選層掛牌前取得翰博高新股份的股東中,一路為伍紅楓私募基金、一路為伍翠柏私募基金、星艦1號創投私募基金為“三類股東”。

業內人士:目前北交所適合轉板的企業并不多

就在3月4日晚間,滬深交易所發布北交所上市公司向上交所科創板轉板辦法、向深交所創業板轉板辦法。

辦法顯示,北交所上市公司申請轉板至科創板、創業板,應當已在北交所連續上市一年以上,轉板公司在北交所上市前,已在全國中小企業股份轉讓系統原精選層掛牌的,原精選層掛牌時間與北交所上市時間合并計算。

而觀典防務的成功轉板,在安信證券研究中心總經理助理諸海濱看來,是互通互聯的多層次市場的里程碑事件。同時諸海濱預計,隨著北交所的定價能力,流動性的廣度深度都接近了科創板,轉板上市的公司并不會特別多。

目前,翰博高新則是首例成功從北交所轉去創業板的企業。

對此,申萬宏源新三板首席分析師劉靖指出,“翰博高新是北交所轉創業板通過第一單,加上此前觀典防務科創板轉板申請通過,北交所轉雙創都已正式打通。”

對于北交所上市公司而言,推動其轉板的主要因素是什么呢?

對此,劉靖認為,“目前推動北交所公司轉板的原因主要還是流動性和估值差。企業的轉板意愿是隨市場變化動態調整的,近期市場低迷,北交所流動性仍有所欠缺,企業轉板意愿有所上升。北交所未來將繼續加大改革,以留住優質企業。”

銀泰證券股轉業務部總經理張可亮則表示,“就目前而言,科創板和創業板的市盈率要高于北交所,這是最吸引北交所上市公司的地方。另一方面這兩個市場融資手段也更多更豐富,機構投資者也比北交所要豐富,可以說科創板和創業板是相對成熟的資本市場,而北交所還在完善過程當中,還有一定的時間周期。不過就目前而言,北交所基本可以滿足這些企業的融資需求和資本運作需求,如果北交所企業股東不是著急減持退出,也是沒必要轉板。”

“目前科創板創業板相比北交所還有不小的流動性溢價和估值溢價,在再融資效率和投資者數量上也有不少優勢,這是轉板的吸引力所在,追求更好融資功能、定價功能和交易功能。”北京南山投資創始人周運南說道。

不過,張可亮認為,“若從企業經營者的角度出發,如果企業經營者有著長遠的規劃和打算,就不會在意短期市盈率的高低,因為北交所完全可以滿足企業的融資并購需求,真正優質的公司在北交所上市后應該將精力放在研發經營上,而不是天天盯著股價,優質公司要對資本市場的發展趨勢有所判斷,而不是只知道追高,所以我想轉板通道打通,但是從客觀上來說適合轉板的企業不會太多,從主觀上來說,我也不太贊成北交所企業轉板。”

周運南也認為,“新三板作為優質企業的孵化器,向滬深兩市特別是北交所輸送上市公司是個正常的功能定位,也是多層次資本市場的意義所在。有了轉板以后,北交所要想留住更多的好企業,首先是加快基性配套制度的健全,其次是完善融資、定價、交易功能。”

在周運南看來,“目前北交所企業整體規模還相對較小,先借助北交所發展壯大后再謀求更高的資本舞臺是絕大多數公司的資本戰略規劃,所以目前不會出現轉板潮。”

翰博高新稱,上述“三類股東”均依法設立,均正在運作,均在中國證券投資基金業協會完成了私募基金備案,其管理人也已依法進行了私募基金管理人登記,已納入國家金融監管部門有效監管。

有分析人士表示,“三類股東”已不再必然成為新三板企業、北交所轉板上市之路的“攔路虎”。尤其是在以“信息披露”為核心的注冊制下,對于“三類股東”的包容性更強,“三類股東”問題或不再是想要沖擊A股的企業難以逾越的“癥結”。